Update: Btw-fraude in het buitenland. Staat het dwingende karakter van het aangifteformulier een strafrechtelijke veroordeling in de weg?

Alle pagina's gelinkt aan

Als ondernemer kun je, zowel bij leveranciers als bij kopers, zonder dat je dat wilt betrokken raken bij btw-(carrousel)fraude. Dat kan vervelende gevolgen hebben. Zo kun je een naheffingsaanslag omzetbelasting opgelegd krijgen. Daarnaast kun je een fiscale boete – of erger – een strafrechtelijke vervolging aan de broek krijgen. In dat laatste geval stelt het Openbaar Ministerie dat jij opzettelijk onjuiste btw-aangiften hebt gedaan in verband met leveringen aan vermeende frauduleuze afnemers in het buitenland. Volgens het Openbaar Ministerie heb je ten onrechte het btw-nultarief toegepast.

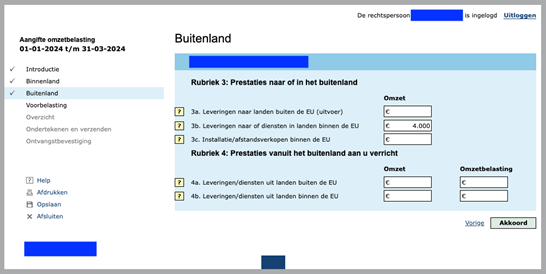

In een eerdere blog besprak ik de vraag of het dwingende karakter van de invulvelden op het btw-aangifteformulier aan een veroordeling in de weg zou moeten staan. Het btw-aangifteformulier maakt namelijk een duidelijk onderscheid tussen “prestaties binnenland” (rubriek 1) en “prestaties naar of in het buitenland” (rubriek 3). Op het moment dat een ondernemer levert naar het buitenland is volgens het btw-aangifteformulier én de toelichting daarop rubriek 3 de aangewezen rubriek om de (buitenlandse) omzet in te vullen. In rubriek 3 is geen invulveld aanwezig voor omzetbelasting. Zie onderstaand voorbeeld.

Dat het dwingende karakter van het btw-aangifteformulier in de weg staat aan een veroordeling voor het opzettelijk onjuist doen van aangiften in geval van btw-ketenfraude is in strafprocedures al meerdere keren als verweer aangevoerd. De Rechtbank Amsterdam is recentelijk in twee verschillende procedures aan dit verweer voorbij gegaan met een redenering die mij verbaast. In deze blog ga ik nader in op deze redenering (ECLI:NL:RBAMS:2024:1749 en ECLI:NL:RBAMS:2024:1750).

Autobedrijven op strafbank

In beide procedures werden twee verschillende autobedrijven er van verdacht dat zij opzettelijk onjuiste aangiften omzetbelasting zouden hebben gedaan, omdat ten onrechte het btw-nultarief zou zijn toegepast. Zij zouden de door hen verkochte auto’s hebben gefactureerd aan katvangersbedrijven terwijl zij in werkelijkheid zouden hebben geleverd aan “feitelijke kopers”.

De verdachten zagen dit anders. De verdachten leefden in de veronderstelling dat zij hadden geleverd aan bedrijven met geldige btw-nummers en papieren. De personen die namens de bedrijven kwamen waren gevolmachtigden van de bedrijven. Zij konden niet vermoeden dat de bedrijven niet hadden voldaan aan hun btw-verplichtingen in de lidstaat van aankomst van de auto’s en nadien zelfs als katvangersbedrijven werden betiteld.

Oordeel rechtbank Amsterdam: autobedrijven hebben wél het juiste bedrag in rubriek 3b aangegeven, maar niet in rubriek 5a

De rechtbank gaf het Openbaar Ministerie (gedeeltelijk) gelijk en vond (gedeeltelijk) bewezen dat de verdachten btw-fraude hebben gepleegd.

De rechtbank overweegt in die procedures dat als een belastingplichtige twijfelt aan de juistheid of volledigheid van (een onderdeel van) de door hem in te dienen aangifte, en deze twijfels niet door het inwinnen van nadere inlichtingen kunnen worden weggegenomen, hij deze twijfels tot uitdrukking zal moeten brengen in de aangifte of anderszins kenbaar moeten maken aan de inspecteur. Doet hij dit laatste niet, dan kan er sprake zijn van persoonlijke grove schuld of zelfs voorwaardelijk opzet bij het doen van onjuiste of onvolledige aangifte.

De rechtbank vermeldt dat niet ter discussie stond dat de verdachten het juiste bedrag aan omzet in rubriek 3b hadden aangegeven. Echter, zo vervolgt de rechtbank, had het op de weg van de verdachten gelegen om kenbaar te maken dat ten aanzien van (een gedeelte van) die leveringen het btw-nultarief niet van toepassing zou zijn (vanwege de gepleegde btw-fraude).

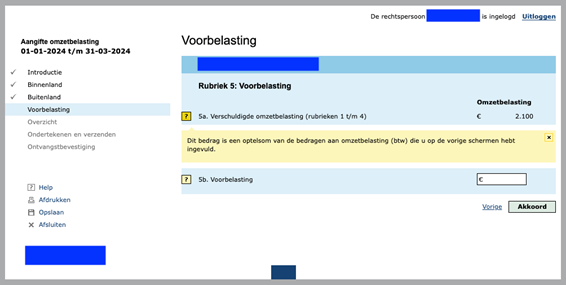

De rechtbank verwijst vervolgens naar rubriek 5a van het aangiftebiljet. Volgens de rechtbank hadden de verdachten, als deze van oordeel waren dat zij niet anders konden dan alle intracommunautaire leveringen in rubriek 3b op te nemen, de verschuldigde omzetbelasting over deze leveringen mee kunnen nemen bij het invullen van rubriek 5a van het aangiftebiljet. Doordat de autobedrijven dat niet hebben gedaan, maar de aangiften hebben ingediend zoals zij hebben gedaan, hebben de autobedrijven volgens de rechtbank onjuiste en/of onvolledige aangiften omzetbelasting gedaan.

Kritiek op vonnissen

De rechtbank gaat er met deze overweging volledig aan voorbij dat (1) btw-rechten achteraf kunnen worden geweigerd door de Belastingdienst als sprake is van (‘wist of had moeten weten van’) btw-fraude. Daarnaast is (2) rubriek 5a in de digitale aangifte een automatische optelsom van de bedragen aan omzetbelasting van de rubrieken 1 tot en met 4. Het is dus helemaal niet mogelijk om in deze rubriek meer omzetbelasting op te nemen dan de optelsom van de rubrieken 1 tot en met 4. Wat de rechtbank voor ogen heeft in haar vonnissen, is dus feitelijk voor ondernemers onuitvoerbaar.

Conclusie

Het dwingende karakter van het btw-aangifteformulier verdient als verweer in een strafprocedure daarom nog altijd vol de aandacht. Het staat in ieder geval vast dat het btw-aangifteformulier een duidelijk onderscheid maakt tussen “prestaties binnenland” (rubriek 1) en “prestaties naar of in het buitenland” (rubriek 3). Op het moment dat een ondernemer levert naar het buitenland is volgens het btw-aangifteformulier én de toelichting daarop rubriek 3 de aangewezen rubriek om de (buitenlandse) omzet in te vullen. Hierbij staat geen invulveld voor omzetbelasting. Ook is het niet mogelijk om in de digitale aangifte in rubriek 5a “extra” omzet of omzetbelasting op te nemen, aangezien rubriek 5a een automatische optelsom is van de rubrieken 1 tot en met 4. Wat de rechtbank in haar vonnissen van 26 maart 2024 voor ogen heeft, is dan ook feitelijk voor ondernemers onuitvoerbaar.

Stuur een reactie naar de auteur